اقتصاد

سعر الدولار مستقرّ… بخسارة مستمرّة يُسجّلها مصرف لبنان

منذ التقلبات الحادة التي تعرّض لها سعر الصرف منذ بداية الأزمة، لم تشهد الليرة استقراراً في سعرها مقابل الدولار لفترة طويلة كما هي حالها منذ شهرين، حيث ان سعر الصرف يحافظ على استقراره منذ اوائل نيسان عند معدل 95 الف ليرة للدولار، بعدما بلغ مستويات قياسية في آذار وصلت الى 143 الف ليرة خلال فترة قصيرة وبوتيرة متسارعة.

هذا الاستقرار مستغرب في ظلّ عدم تحسّن أي من المؤشرات الاقتصادية والمالية وعدم تطبيق اي اصلاحات تؤدي الى لجم انهيار الليرة. فما الذي تبدّل؟ وما هي العوامل التي تساهم في الحفاظ على استقرار الليرة حاليا؟

في نيسان الماضي، رفع مصرف لبنان حجم تدخله في السوق بشكل ملحوظ، وبدأ ضخ الدولارات عبر منصة صيرفة بكمية أكبر من الاشهر السابقة للحدّ من انهيار الليرة، وهو ما نجح فعلاً في خفض سعر الصرف من اكثر من 140 الفاً مقابل الدولار الى حوالى 95 الف ليرة حاليا. والأغرب ان مصرف لبنان استطاع خلال الشهرين الماضيين الحفاظ على الوتيرة نفسها لمعدل التدخل اليومي في السوق والذي بلغ في ايار الحالي متوسط 134 مليون دولار يومياً، وفي نيسان متوسط 95 مليون دولار مقارنة مع متوسط 30 مليون دولار يومياً في آذار. هل ان الدولارات التي جمعها من السوق عندما رفع سعر الصرف الى مستويات قياسية في آذار، ما زالت تلبّيه لغاية اليوم لتلبية الطلب الكبير على منصة صيرفة؟

ضوابط جديدة ساهمت في نجاح المنصة

“عندما تتوقف صيرفة، سيرتفع الدولار الى 200 الف ليرة!”، بهذه العبارة شرح أحد المصرفيين سبب استقرار الليرة حالياً، لافتاً الى ان الضوابط التي اضافها مصرف لبنان على عمل صيرفة ساهمت كثيراً في لجم انهيار الليرة ومنع المضاربات التي كان تحصل في السابق عندما كانت التداولات على صيرفة “فلتانة”. وقال لـ”نداء الوطن” ان صيرفة سابقا كانت تستقبل طلبات “مين ما كان”، اي ان العمال الاجانب من سوريين وغيرهم والذين لا يملكون حسابات مصرفية كانوا يستفيدون من صيرفة، وكانت تُفتح لهم الحسابات فوراً من دون اي تدقيقات جدية في الاوراق الثبوتية. كما ان القاصرين أيضا كانت تُقدم طلبات باسمهم، ومن يملكون 5 حسابات مصرفية كانوا ايضاً يستفيدون من صيرفة عبر كلّ حساب…

اما اليوم، فالضوابط وعملية التنظيم متشددة اكثر، حيث يمنع فتح الحسابات الجديدة من اتمام عمليات صيرفة، ويمنع الاجانب والقاصرون وكلّ من يملك حساباً مشتركاً، او حسابات متعددة من الاستفادة من صيرفة. واشار المصرفيّ الى ان الطلب على صيرفة حذر ويشهد حالياً تراجعاً بسبب التخوّف من ان العمل بصيرفة سيتوقف مع انتهاء ولاية الحاكم رياض سلامة وستحتجز اموالهم (المودعة بانتظار اتمام عمليات صيرفة) الى تاريخ مجهول، “علماً ان بعض المصارف سددت أمس اموال طلبات صيرفة المقدمة منذ كانون الثاني على سعر صرف الـ38 الف ليرة!”.

وبالتالي، يجزم المصرفيّ ان سبب استقرار سعر الصرف حالياً يعود الى ضخ مصرف لبنان الدولارات عبر صيرفة من دون انقطاع كالسابق، وبحجم كبير يتخطى الـ100 مليون يومياً، وان المركزي ما زال يجمع الدولارات من السوق متحمّلاً الخسائر الناتجة عن بيعها عبر صيرفة بفارق أصبح يقلّ عن 10 آلاف ليرة للدولار الواحد.

حكيم: رهان دائم على دولارات المغتربين

من جهته، اعتبر الوزير السابق والمصرفيّ آلان حكيم ان السبب الرئيس لاستقرار سعر الصرف حالياً، هو ضخ الدولارات في السوق بكمية كبيرة عبر صيرفة التي ارتفع حجم التداول عليها من 40 مليوناً الى 80 مليوناً وصولاً الى ما بين 120 و140 مليون دولار يومياً. لافتاً الى ان طلب مصرف لبنان على الدولارات في السوق متراجع، مما أفسح المجال لتهدئة السوق نوعاً ما. بالاضافة الى ذلك، اشار حكيم الى ان بدء موسم الصيف وقدوم اللبنانيين العاملين في الخارج (نظراً الى حركة المطار الناشطة)، يساهم في ضخ مزيد من الدولارات في السوق. كما ان هناك عاملاً نفسياً يساهم في استقرار سعر الصرف، “وهو الشعور بان التسوية الرئاسية على نار هادئة وستصل الى حلّ قريباً”، لافتاً الى ان الاستقرار المالي الذي نشهده حالياً يهدف الى التوصل لتسوية رئاسية.

واوضح حكيم ان مصرف لبنان يجمع الدولارات التي يضخها عبر صيرفة، بجزء منها من السوق، والجزء الآخر من احتياطيه ومن اموال السحب الخاصة (SDR)، علماً ان حجم الدولارات التي يجمعها من السوق تراجع مقارنة بالفترة السابقة، “لكنها الحلقة المغلقة نفسها التي ندور فيها حيث ان البنك المركزي يتدخل بالسوق شارياً الدولارات بكميات كبيرة تارة وبكميات اقلّ احيانا أخرى”.

وحول المخاوف من معاودة سعر صرف الليرة انهياره مع انتهاء ولاية سلامة، اعتبر حكيم ان تفعيل المساعي السياسية حالياً للتوصل الى انتخاب رئيس للجمهورية، يهدف اوّلاً لتجنب الفراغ في منصب الحاكمية نظراً الى ان نواب الحاكم الاول والثاني والثالث يعتزمون تقديم استقالاتهم ولا يريد أحد منهم تولي هذا المنصب، مع الاشارة الى ان المجلس المركزي لمصرف لبنان لا يؤيّد الاجراءات التي اتخذها الحاكم خلال فترة الازمة، من تعاميم وتنظيمات وغيرها، وبالتالي لن يتحمّلوا عبء او مسؤولية التعامل معها في المرحلة المقبلة. وبالتالي، أكد حكيم انه في حال عدم التوصل الى حلّ قبل انتهاء ولاية سلامة، فان الازمة ستتفاقم والتداعيات ستكون كبيرة.

مصري: تمويل خسارة مصرف لبنان من أموال المودعين

على صعيد السوق الموازي، اوضح نقيب الصيارفة مجد مصري ان سبب استقرار سعر الصرف هو استمرارية صيرفة في ضخ الدولارات بكميات موازية للتي يسحبها مصرف لبنان من السوق متحمّلاً الخسارة الناتجة عن فارق السعر بين السوق وصيرفة. لافتاً الى ان وتيرة تدخل مصرف لبنان في السوق شارياً الدولارات تراجعت بشكل لافت. وبما انه لا يمكن تحديد حجم تدخله في السوق، فالمؤكد انه اصبح يوازي ما يضخه عبر صيرفة، “وهذا ما يفسّر استقرار سعر الصرف”. بالاضافة الى ذلك، اشار مصري الى ان توافد المغتربين الى لبنان يساهم ايضاً في ضخ الدولارات في السوق وفي استقرار سعر الصرف.

كما اكد ان الطلب على الدولار في السوق تراجع نظراً الى ارتفاع الطلب على الليرة بهدف الاستفادة من صيرفة، “علماً ان من يقوم بعملية بيع الدولارات لشرائها مجدداً عبر صيرفة والاستفادة من فارق الاسعار، يغفل عنه ان الخسارة التي يتحمّلها مصرف لبنان يتم تمويلها من اموال المودعين، وبالتالي المودع الذي يستفيد من صيرفة يكبّد نفسه ضرراً أكبر لناحية هدر ودائعه.

واعتبر مصري ان الحفاظ على استقرار سعر الصرف ناتج ايضاً عن قرار سياسي بتهدئة السوق، مشيراً الى ان سعر الصرف يتأثر بعاملين: الاول هو العرض والطلب والذي يكون مصرف لبنان اللاعب الاكبر المتحكم به، والثاني العامل النفسي المرتبط بالتطورات السياسية.

اقتصاد

استقرار أسعار النفط مع مراقبة الأسواق لتطورات مضيق هرمز

استقرت أسعار النفط اليوم الثلاثاء وسط تقييم لاحتمالات حدوث اضطرابات في الإمدادات بعد أن أبقت توجيهات أمريكية للسفن العابرة لمضيق هرمز الانتباه منصبا على التوترات بين واشنطن وطهران.

وبحلول الساعة 10:45 بتوقيت موسكو، جرى تداول العقود الآجلة للخام الأمريكي “غرب تكساس الوسيط” لشهر مارس المقبل عند 64.32 دولار للبرميل، بانخفاض طفيف نسبته 0.06% عن سعر التسوية السابق.

فيما تم تداول العقود الآجلة للخام العالمي مزيج “برنت” لشهر أبريل المقبل عند 69.07 دولار للبرميل، بزيادة نسبتها 0.05% عن سعر الإغلاق السابق.

وجاء ذلك بعد ارتفاع الأسعار بأكثر من 1% يوم أمس، عندما نصحت الإدارة البحرية التابعة لوزارة النقل الأمريكية السفن التجارية التي ترفع علم الولايات المتحدة بالبقاء بعيدا عن المياه الإقليمية الإيرانية قدر الإمكان وأن ترفض شفهيا طلب القوات الإيرانية الصعود على متن السفن إذا طلبت ذلك.

ويمر حوالي خمس النفط المستهلك عالميا عبر مضيق هرمز بين عمان وإيران، مما يجعل أي تصعيد في المنطقة خطرا كبيرا على إمدادات الخام العالمية.

وتصدر إيران إلى جانب الدول الأعضاء في منظمة “أوبك”، السعودية والإمارات والكويت والعراق، معظم نفطها الخام عبر المضيق، وبشكل رئيسي إلى آسيا.

وصدرت التوجيهات على الرغم من تصريح وزير الخارجية الإيراني بأن المحادثات النووية التي توسطت فيها عمان مع الولايات المتحد بدأت “بشكل جيد” ومن المقرر أن تستمر.

وقال المحلل في “آي جي” توني سيكامور في مذكرة للعملاء: “بعدما أسفرت المحادثات في عمان عن نبرة ايجابية حذرة، فإن استمرار عدم اليقين بشأن احتمال التصعيد أو تشديد العقوبات أو انقطاع الإمدادات في مضيق هرمز يبقى على علاوة مخاطر متواضعة دون تغيير”.

اقتصاد

الذهب يحافظ على تماسكه فوق 5000 دولار

تراجعت أسعار الذهب، في تعاملات اليوم الثلاثاء، لكنه ظل متماسكا فوق 5000 دولار للأونصة مع ارتفاع العملة الأمريكية في الأسواق.

وبحلول الساعة 11:04 بتوقيت موسكو، انخفضت العقود الآجلة للذهب لشهر أبريل المقبل بنسبة 0.55% إلى 5051.70 دولار للأونصة.

فيما تراجعت العقود الفورية للمعدن الأصفر بنسبة 0.43% إلى 5037.97 دولار للأونصة، وارتفع المعدن 2% أمس الاثنين، مع تراجع الدولار إلى أدنى مستوى في أكثر من أسبوع.

وسجل الذهب ارتفاعا لمستوى غير مسبوق عند 5594.82 دولار للأونصة في 29 يناير الماضي.

ونزلت الفضة في المعاملات الفورية 2.8% إلى 81.08 دولار، بعد صعودها بنحو 7% في الجلسة السابقة. وسجلت الفضة أعلى مستوى لها على الإطلاق عند 121.64 دولار للأونصة في 29 يناير الماضي.

وقال رئيس قسم الاقتصاد الكلي في “تيستي لايف” إيليا سبيفاك: “نحن في وضع يحظى فيه اتجاه الذهب بنوع من الثبوت نحو الصعود بوجه عام، والسؤال الآن هو إلى أي مدى ستؤثر توقعات سياسة مجلس الاحتياطي الاتحادي قصيرة الأجل”.

وفي سوق العملات، انخفض مؤشر العملة الأمريكية، الذي يقيس قيمة الدولار أمام سلة من العملات الرئيسية، بنسبة 0.10% إلى 96.17 نقطة.

اقتصاد

هل يشكل الذكاء الاصطناعي خطرا على الأسواق؟.. صحيفة تحذر من تكرار “فقاعة الدوت كوم”

حذرت صحيفة “فايننشال تايمز”، في تقرير اليوم الجمعة، من تصاعد القلق في الأسواق العالمية حيال احتمالية تشكل فقاعة استثمارية في قطاع الذكاء الاصطناعي.

ويأتي التقرير في وقت تتسابق فيه شركات التكنولوجيا العملاقة إلى ضخ استثمارات غير مسبوقة في هذا المجال، إذ تستعد كل من “أمازون”، و”غوغل”، و”مايكروسوفت”، و”ميتا” لإنفاق ما يناهز 660 مليار دولار خلال عام 2026 على توسيع مراكز البيانات، وتطوير الرقائق المتقدمة، وتعزيز قدرات الحوسبة السحابية المرتبطة بتقنيات الذكاء الاصطناعي.

ورغم ضخامة هذه الاستثمارات، تشير الصحيفة إلى أن العائدات المحققة حتى الآن لا تعكس حجم الإنفاق، ما دفع المستثمرين إلى إعادة تقييم آفاق الربحية المستقبلية، وتسبب في تراجع أسهم عدد من شركات التكنولوجيا الكبرى وخسارة ما يقارب 900 مليار دولار من قيمتها السوقية. ويؤكد محللون أن المشكلة لا تكمن في جدوى الذكاء الاصطناعي على المدى الطويل، بل في أن التوقعات المبالغ فيها سبقت قدرة الشركات على تحويل هذه التقنيات إلى مصادر دخل مستدامة في الأجل القريب.

وتقارن “فايننشال تايمز” هذه المرحلة بما شهدته الأسواق خلال فقاعة الإنترنت في أواخر تسعينيات القرن الماضي، عندما ارتفعت التقييمات بسرعة أكبر من نمو الأرباح الحقيقية. وفي هذا السياق، ترى الصحيفة أن استمرار هذا الاتجاه قد يؤدي إلى مزيد من التقلبات في أسهم التكنولوجيا، وربما إلى تصحيح واسع في تقييمات القطاع، ما لم تنجح الشركات في إثبات قدرتها على تحقيق عوائد ملموسة من استثماراتها الضخمة في الذكاء الاصطناعي.

-

خاصسنة واحدة ago

خاصسنة واحدة agoالمايسترو”: طموحي أن أكون رقم واحد في الوطن العربي في عالم الأعمال

-

مجتمعسنة واحدة ago

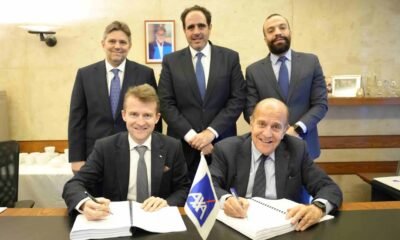

مجتمعسنة واحدة agoAXA Middle East Board of Directors’ Meeting:Joseph Nasnas appointment to the post of General Manager AXA Middle EastAXA Group reaffirms its confidence in AXA Middle East and its role in Lebanon’s economic future.

-

Uncategorizedسنة واحدة ago

Uncategorizedسنة واحدة ago“Wink Transfer” from Credit Libanais:Pioneering the future of Digital Transfers

-

مجتمع5 أشهر ago

مجتمع5 أشهر agoلمسة وفاء من جمعية “كل الفرح للاعمال الخيرية” لرئيسة جمعية “المرأة الدرزية “كاميليا حليمة بلان

-

قطاع عامسنة واحدة ago

قطاع عامسنة واحدة agoلقاء لقطاع التأمين…واستذكار ايلي نسناس

-

محلياتسنة واحدة ago

محلياتسنة واحدة agoكلام لافت عن “القوات”.. هذا ما قاله “قبلان”

-

أخبار عامةسنة واحدة ago

أخبار عامةسنة واحدة agoالطقس المتوقع في لبنان: تغييرات جوية مع تحسن تدريجي

-

مالسنة واحدة ago

مالسنة واحدة agoاتحاد جمعيات قدامى خريجي جامعة القدّيس يوسف في بيروت يطلق برنامج بطاقة مسبقة الدفع الخاص بالجامعة وذلك بالتعاون مع شركة فيزا