اقتصاد

محفظة سندات الخزينة تَنخفض 0.91% في 3 أشهر

إنخفض رصيد الدين بالليرة اللبنانيّة بنسبة 0.91% في الفصل الأوّل من العام 2022 إلى 92،396 مليار ل.ل. (61.29 مليار د.أ.)، من 93،247 مليار ل.ل. (61.86 مليار د.أ.) في نهاية العام 2021.

أظهرت إحصاءات وزارة المال اللبنانيّة، أنّ إجمالي الدين العامّ في لبنان قد زاد بنسبة 0.28% خلال الفصل الأوّل من العام 2022 ليصل إلى 151،726 مليار ل.ل. (100.65 مليار د.أ.)، مقارنةً بـ151،309 مليار ل.ل. (100.37 مليار د.أ.) في نهاية العام 2021.

في التفاصيل، إنخفض رصيد الدين بالليرة اللبنانيّة بنسبة 0.91% في الفصل الأوّل من العام 2022 إلى 92،396 مليار ل.ل. (61.29 مليار د.أ.)، من 93،247 مليار ل.ل. (61.86 مليار د.أ.) في نهاية العام 2021. وقد بلغت حصّة مصرف لبنان 64.0% من مجموع قيمة الإكتتابات في سندات الخزينة بالليرة اللبنانيّة، تلتها حصّة المصارف التجاريّة (20.2%) والمؤسَّسات العامّة (14.6%)، كما هو مفصَّل أدناه:

بالتوازي، يتبيّن أنّ الشريحة الأكبر (97.00%) لمحفظة سندات الخزينة بالعملة الوطنيّة مؤلَّفة من سنداتٍ ذات تاريخ إستحقاقٍ يتعدّى السنة، الأمر الذي يساعد الدولة في تمويل حاجاتها الطويلة الأمد من جهة، وسعي المستثمرين وراء إيجاد فوائد جذّابة في ظلّ محدوديّة فرص الإستثمار ذات العوائد المرضية في الأسواق الماليّة العالميّة من جهةٍ أخرى. في هذا السياق، بلغت حصّة سندات الخزينة التي تتعدّى مدّة إستحقاقها الـ7 سنوات 66.10% من إجمالي قيمة الإكتتابات، تبعتها سندات الخزينة من فئة الـ5 سنوات (21.60%)، وسندات الخزينة من فئة الـ3 سنوات (6.60%)، وتلك من فئة السنتين (2.70%). وقد بلغت حصّة سندات الخزينة القصيرة الأمد، والتي لا يتعدّى تاريخ استحقاقها السنة، 3.00% من رصيد محفظة سندات الخزينة اللبنانيّة كما في نهاية شهر آذار.

من منظارٍ آخر، إرتفع الدين بالعملة الأجنبيّة بنسبة 2.18% في الفصل الأوّل من العام 2022 إلى 59،330 مليار ل.ل. (39.36 مليار د.أ.)، من 58،062 مليار ل.ل. (38.52 مليار د.أ.) في نهاية العام 2021. وقد شَكَّلَت سندات اليوروبوند الجزء الأكبر (94.55%) من الدين بالعملات الأجنبيّة خلال الفترة المذكورة، تلتها القروض المتعدّدة الأطراف الممنوحة إلى الحكومة (4.11%) والقروض الثنائيّة الأطراف (1.19%)، للذكر لا الحصر. أمّا في ما يتعلّق بتقسيم القروض الثنائيّة والمتعدّدة الأطراف الممنوحة إلى الحكومة، فقد شَكَّلَت القروض المقوَّمة بالدولار الأميركي حصّة 39.42% من إجمالي هذه التسهيلات، تلتها تلك المعنونة بالدينار الكويتي (33.07%) وباليورو (11.65%). أمّا بالنسبة للقطاعات، فقد استفاد قطاع المياه من الحصّة الأكبر (37.77%) من تلك القروض، تبعه كلٌّ من قطاع النقل (14.71%) والتعليم (8.47%).

اقتصاد

استقرار أسعار النفط مع مراقبة الأسواق لتطورات مضيق هرمز

استقرت أسعار النفط اليوم الثلاثاء وسط تقييم لاحتمالات حدوث اضطرابات في الإمدادات بعد أن أبقت توجيهات أمريكية للسفن العابرة لمضيق هرمز الانتباه منصبا على التوترات بين واشنطن وطهران.

وبحلول الساعة 10:45 بتوقيت موسكو، جرى تداول العقود الآجلة للخام الأمريكي “غرب تكساس الوسيط” لشهر مارس المقبل عند 64.32 دولار للبرميل، بانخفاض طفيف نسبته 0.06% عن سعر التسوية السابق.

فيما تم تداول العقود الآجلة للخام العالمي مزيج “برنت” لشهر أبريل المقبل عند 69.07 دولار للبرميل، بزيادة نسبتها 0.05% عن سعر الإغلاق السابق.

وجاء ذلك بعد ارتفاع الأسعار بأكثر من 1% يوم أمس، عندما نصحت الإدارة البحرية التابعة لوزارة النقل الأمريكية السفن التجارية التي ترفع علم الولايات المتحدة بالبقاء بعيدا عن المياه الإقليمية الإيرانية قدر الإمكان وأن ترفض شفهيا طلب القوات الإيرانية الصعود على متن السفن إذا طلبت ذلك.

ويمر حوالي خمس النفط المستهلك عالميا عبر مضيق هرمز بين عمان وإيران، مما يجعل أي تصعيد في المنطقة خطرا كبيرا على إمدادات الخام العالمية.

وتصدر إيران إلى جانب الدول الأعضاء في منظمة “أوبك”، السعودية والإمارات والكويت والعراق، معظم نفطها الخام عبر المضيق، وبشكل رئيسي إلى آسيا.

وصدرت التوجيهات على الرغم من تصريح وزير الخارجية الإيراني بأن المحادثات النووية التي توسطت فيها عمان مع الولايات المتحد بدأت “بشكل جيد” ومن المقرر أن تستمر.

وقال المحلل في “آي جي” توني سيكامور في مذكرة للعملاء: “بعدما أسفرت المحادثات في عمان عن نبرة ايجابية حذرة، فإن استمرار عدم اليقين بشأن احتمال التصعيد أو تشديد العقوبات أو انقطاع الإمدادات في مضيق هرمز يبقى على علاوة مخاطر متواضعة دون تغيير”.

اقتصاد

الذهب يحافظ على تماسكه فوق 5000 دولار

تراجعت أسعار الذهب، في تعاملات اليوم الثلاثاء، لكنه ظل متماسكا فوق 5000 دولار للأونصة مع ارتفاع العملة الأمريكية في الأسواق.

وبحلول الساعة 11:04 بتوقيت موسكو، انخفضت العقود الآجلة للذهب لشهر أبريل المقبل بنسبة 0.55% إلى 5051.70 دولار للأونصة.

فيما تراجعت العقود الفورية للمعدن الأصفر بنسبة 0.43% إلى 5037.97 دولار للأونصة، وارتفع المعدن 2% أمس الاثنين، مع تراجع الدولار إلى أدنى مستوى في أكثر من أسبوع.

وسجل الذهب ارتفاعا لمستوى غير مسبوق عند 5594.82 دولار للأونصة في 29 يناير الماضي.

ونزلت الفضة في المعاملات الفورية 2.8% إلى 81.08 دولار، بعد صعودها بنحو 7% في الجلسة السابقة. وسجلت الفضة أعلى مستوى لها على الإطلاق عند 121.64 دولار للأونصة في 29 يناير الماضي.

وقال رئيس قسم الاقتصاد الكلي في “تيستي لايف” إيليا سبيفاك: “نحن في وضع يحظى فيه اتجاه الذهب بنوع من الثبوت نحو الصعود بوجه عام، والسؤال الآن هو إلى أي مدى ستؤثر توقعات سياسة مجلس الاحتياطي الاتحادي قصيرة الأجل”.

وفي سوق العملات، انخفض مؤشر العملة الأمريكية، الذي يقيس قيمة الدولار أمام سلة من العملات الرئيسية، بنسبة 0.10% إلى 96.17 نقطة.

اقتصاد

هل يشكل الذكاء الاصطناعي خطرا على الأسواق؟.. صحيفة تحذر من تكرار “فقاعة الدوت كوم”

حذرت صحيفة “فايننشال تايمز”، في تقرير اليوم الجمعة، من تصاعد القلق في الأسواق العالمية حيال احتمالية تشكل فقاعة استثمارية في قطاع الذكاء الاصطناعي.

ويأتي التقرير في وقت تتسابق فيه شركات التكنولوجيا العملاقة إلى ضخ استثمارات غير مسبوقة في هذا المجال، إذ تستعد كل من “أمازون”، و”غوغل”، و”مايكروسوفت”، و”ميتا” لإنفاق ما يناهز 660 مليار دولار خلال عام 2026 على توسيع مراكز البيانات، وتطوير الرقائق المتقدمة، وتعزيز قدرات الحوسبة السحابية المرتبطة بتقنيات الذكاء الاصطناعي.

ورغم ضخامة هذه الاستثمارات، تشير الصحيفة إلى أن العائدات المحققة حتى الآن لا تعكس حجم الإنفاق، ما دفع المستثمرين إلى إعادة تقييم آفاق الربحية المستقبلية، وتسبب في تراجع أسهم عدد من شركات التكنولوجيا الكبرى وخسارة ما يقارب 900 مليار دولار من قيمتها السوقية. ويؤكد محللون أن المشكلة لا تكمن في جدوى الذكاء الاصطناعي على المدى الطويل، بل في أن التوقعات المبالغ فيها سبقت قدرة الشركات على تحويل هذه التقنيات إلى مصادر دخل مستدامة في الأجل القريب.

وتقارن “فايننشال تايمز” هذه المرحلة بما شهدته الأسواق خلال فقاعة الإنترنت في أواخر تسعينيات القرن الماضي، عندما ارتفعت التقييمات بسرعة أكبر من نمو الأرباح الحقيقية. وفي هذا السياق، ترى الصحيفة أن استمرار هذا الاتجاه قد يؤدي إلى مزيد من التقلبات في أسهم التكنولوجيا، وربما إلى تصحيح واسع في تقييمات القطاع، ما لم تنجح الشركات في إثبات قدرتها على تحقيق عوائد ملموسة من استثماراتها الضخمة في الذكاء الاصطناعي.

-

خاص12 months ago

خاص12 months agoالمايسترو”: طموحي أن أكون رقم واحد في الوطن العربي في عالم الأعمال

-

مجتمع1 year ago

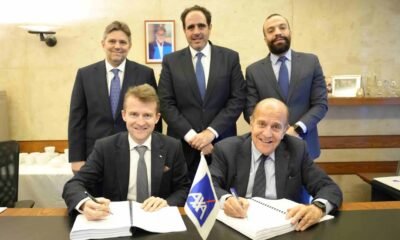

مجتمع1 year agoAXA Middle East Board of Directors’ Meeting:Joseph Nasnas appointment to the post of General Manager AXA Middle EastAXA Group reaffirms its confidence in AXA Middle East and its role in Lebanon’s economic future.

-

Uncategorized1 year ago

Uncategorized1 year ago“Wink Transfer” from Credit Libanais:Pioneering the future of Digital Transfers

-

مجتمع5 months ago

مجتمع5 months agoلمسة وفاء من جمعية “كل الفرح للاعمال الخيرية” لرئيسة جمعية “المرأة الدرزية “كاميليا حليمة بلان

-

قطاع عام1 year ago

قطاع عام1 year agoلقاء لقطاع التأمين…واستذكار ايلي نسناس

-

محليات1 year ago

محليات1 year agoكلام لافت عن “القوات”.. هذا ما قاله “قبلان”

-

أخبار عامة1 year ago

أخبار عامة1 year agoالطقس المتوقع في لبنان: تغييرات جوية مع تحسن تدريجي

-

مال1 year ago

مال1 year agoاتحاد جمعيات قدامى خريجي جامعة القدّيس يوسف في بيروت يطلق برنامج بطاقة مسبقة الدفع الخاص بالجامعة وذلك بالتعاون مع شركة فيزا