مصارف

المركزي بعد سلامة: حاكم جديد في عهد جديد او الطوفان؟

لا يقل استحقاق انتهاء ولاية حاكم المصرف المركزي رياض سلامة أهمية عن استحقاق انتخاب رئيس جديد للجمهورية، ان لم يكن القول الاصح بأنه يفوقه أهمية، ليس لأن موقع الرئاسة أقل شأناً، وهو الموقع الماروني الأول، ويمثل رأس الدولة والمؤسسات، وانما لأن الحاكم، وهو الموقع الماروني الثالث ربما من حيث الأهمية، بما ان قيادة الجيش ورأس المؤسسة العسكرية يتقدمه، يمثل السلطة النقدية وصاحب التوقيع الأول على السياسة النقدية، ومهندس السياسات المصرفية، والمؤتمن على النقد الوطني، وعلى ارتباط لبنان بالنظام المالي العالمي وسلطته المستقلة والتنفيذية تتجاوز بأهميتها الموقعين الآخرين المشار اليهما. ولعل هذا هو السبب الذي يدفع بمراقبين متابعين عن كثب للحركة السياسية على المقلب الرئاسي الى اعتبار ان لا رئيس للجمهورية قبل الاتفاق على اسم الحاكم المقبل!

لا يغيب هذا الموضوع عن أي محادثات او مشاورات او اتصالات محلية او خارجية تجري حول الاستحقاق الرئاسي، وذلك من ضمن السلة التي ستفرزها أي تسوية مقبلة على البلد. تتقدم مسألة الحاكمية رئاسة الحكومة والحكومة، وتشكل أولوية تلتقي عليها اكثر من اجندة محلية وخارجية. والسبب يعود الى ان المرحلة المقبلة ستكون مرحلة اقتصادية- مالية بامتياز، وكل فريق يحتاج الى ضمان مصالحه.

الاهتمام الخارجي مصدره أميركي في الدرجة الأولى حيث تنظر واشنطن بعين القلق الى مخاطر خروج المصرف المركزي عن نظرها. أمن الحاكم رياض سلامة هذا الامر من خلال التزامه كل القوانين والمعايير الأميركية ولا سيما تلك المتصلة بمسألة تبييض الأموال وتمويل الإرهاب. وكانت واشنطن الداعم الأكبر لبقاء سلامة في موقعه على مدى العقود الثلاثة الماضية، حتى وصلت في نهاية المطاف، ونهاية ولاية سلامة الى دعوته الى تسليم منصبه والذهاب الى البيت. هذا لا يعني ان واشنطن غيرت سياستها تجاه لبنان في هذا الشأن، بل يعني ان سلامة استنفد قدراته، ونزاعاته القضائية الداخلية والأوروبية التي وصلت الى حد اصدار القضاء الفرنسي اول من امس مذكرة توقيف دولية في حقه، باتت تشكل عبئاً لا يمكن تغطيته، في ظل اتهامات خطيرة بالتبييض والاختلاس وغيرها.

لفرنسا كذلك مصلحة في إيصال مرشح قريب منها الى الحاكمية، وهي لا تخفي دعمها او تشجيعها للمصرفي سمير عساف، الذي لا يزال اسمه ضمن سلة الأسماء الجدية المتداول بها.

اما المصلحة الأكبر، ودائماً بحسب المراقبين تذهب الى “حزب الله” الذي وصل الى نهاية الطريق في مسألة تشريع عمل جمعيته المالية “القرض الحسن”. وهو لا يخفي هذه الحقيقة، بل يذهب ابعد، من خلال تشجيع الناس على التعامل مع المؤسسة، كما اعلن امينه العام قبل أسابيع.

لقد نجح الحزب في الإفادة من تحول لبنان الى اقتصاد الكاش، بعدما ضُربت سمعة المصارف وقُضي على عملها. كما افاد من جشع بعض رجال الاعمال والمستثمرين الراغبين في الدخول الى الصناعة المصرفية بهدف تحقيق مكاسب ومردود عالٍ على استثماراتهم، فساهموا في شكل غير معلن وانما مباشر في ضرب القطاع المصرفي، ونجحوا بسبب تقصير المصارف وعجزهم عن الدفاع عن مؤسساتهم. وقد تدرجت العملية من ضرب الثقة بالقطاع والعجز عن معالجته، ساعد في ذلك عجز المصارف عن مواجهة الازمة والتعامل معها بجدية ومسؤولية، ثم انتقلت الى مرحلة الدفع نحو تصفية مصارف والعمل على شرائها او الحصول على تراخيص جديدة .

لقد تحولت مؤسسة القرض الحسن من جمعية تحظى بعلم وخبر من وزارة الداخلية الى مؤسسة مصرفية كبرى برأسمال يتجاوز مئات الملايين من الدولارات. ولم يعد في الإمكان، وسط القحط في معالجة الازمة المصرفية (المتعمد اساساً) تجاوز موقع هذه المؤسسة ودورها في إدارة وتوظيف هذه الأموال الجديدة المغطاة باحتياط من رهونات الذهب. وهذا يعني عملياً حاجة الحزب الى تغيير على مستوى الحاكمية من خلال خيارين لا ثالث لهما: اما تعيين حاكم جديد يلقى قبول الحزب، واما تسليم النائب الأول للحاكم مسؤوليات الحاكم بعد انتهاء ولايته.

مع اصدار القضاء الفرنسي مذكرة توقيف في حق الحاكم رياض سلامة، سقط كلياً خيار التمديد للرجل، علماً ان هذا الخيار سقط قبل ذلك بكثير وتحديداً منذ بدأت الملاحقة القضائية له، وإبلاغ واشنطن له بأن ينهي ولايته ويرحل.

تأتي مذكرة التوقيف لتعجل بمسار نهاية ولاية سلامة في نهاية تموز المقبل. ذلك ان شكوكاً باتت تحوط بقاءه في منصبه بعدما تحول من مشتبه به الى متهم. وهذا يعني ان إجراءات تعيين بديل له يجب ان تتسارع من اجل تفادي أي شغور او فراغ في الحاكمية.

هذا ما يجعل الاتفاق على انتخاب رئيس للجمهورية أولوية ملحة لكي يأتي تعيين الحاكم مترافقاً مع العهد الجديد الذي يوقع أوراق اعتماده. والا، فإن الخيار الآخر، وهو الأرجح على الاغلب، او بالأحرى، هو ما يدفع في اتجاهه الحزب، هو تولي النائب الأول وسيم منصوري صلاحيات الحاكم. لأن الفترة المتاحة امام منصوري، كفيلة بأن يترأس المجلس المركزي ويتخذ القرارات في شأن التراخيص الجديدة وغيرها من القرارات المتصلة بالسياسة النقدية.

على رغم اعلان رئيس المجلس نبيه بري رفضه لهذا الخيار، فإن للموقف الذي اعلنه الأمين العام للحزب في اطلالته الأخيرة دلالاته الكبيرة، اذ هو حسم ان حكومة تصريف الاعمال لا تملك صلاحية تعيين الحاكم، وان منصوري يتولى صلاحياته اذا لم يتم إنتخاب رئيس. وارفق كلامه بسابقة عدم التمديد للمدير العام للامن العام، مايؤكد التوجه لدى الحزب نحو الدفع لتولي منصوري صلاحيات الحاكمية.

في المقابل، تكثر التسميات المقترحة للحلول مكان سلامة، من دون ان يكون هناك أي قدرة على الحسم فيها، بما ان الامر بات مرتبطًا بالرئاسة وبالرئيس المقبل.

في الخلاصة، موقع الحاكم يتقدم على موقع الرئيس. واذا لم تستدرك القوى المسيحية هذا الواقع، فهي مقبلة على خسارة الحاكمية بعدما خسرت كلمتها بالرئيس!

مصارف

Credit Libanais enables Google Pay on all its MasterCardand Visa cards issued through its platform, thus empowering secure, seamless and contactless payments on Andriod and Wear OS devices.

Credit Libanais is proud to announce the official launch ofGoogle Pay, the globally trusted mobile payment solution, now available to all its cardholders, whether carrying a MasterCard or a Visa card, customers can now enjoy the convenience of secure, contactless payments using their Android smartphones and Wear OS devices – anytime, anywhere.

Through the Google Wallet App, Credit Libanais customers can easily add their cards and start transacting immediately in-store, online, or within mobile applications, both locally and internationally. Google pay brings a frictionless user experience paired with powerful security layers, including tokenization encryption, and biometric authentication, ensuring each payment is fast, safe and private. .

“At Credit Libanais, digital transformation is more than a goal – it’s a commitment to deliver real value to our customers, anytime, anywhere. With Google Pay, we are not simply enabling a payment feature; we are building a digital bridge that connects every customer to the future of finance, regardless of card type or location. This step reflects our mission to empower lives through accessible technology, convenient services, and secure banking environment tailored for today’s evolving needs,” said Mrs. Randa Bdeir, Deputy General Manager and Head of Electronic Payment Solutions and Cards Technology at Credit Libanais. “By integrating Google Pay across both MasterCard and Visa portfolios, Credit Libanais offers customers true freedom of choice and seamless flexibility making digital payments more accessible and paying through their Android phones offering users a seamless experience at millions of merchants worldwide or online. The availability of Google Pay for both MasterCard and Visa cards confirms our promise to bring global technology closer to our local users – securely and instantly.”

Mrs. Bdeir added: “Bringing Google Pay to our MasterCard and Visa portfolio is a step toward a truly mobile-first future reinforcing our commitment to advancing the future of payment in Lebanon and the region.

Why Google Pay? Why Now?

Lebanon is on the hub of a digital payment revolution since it has now 5.3 million users representing 91.6% penetration , with smartphone adoption reaching over 80% and growing demand for frictionless solutions and cashless options, Credit Libanais is meeting consumers where they are: on their phones, in the moment, and ready to tap.

With Google Pay, users benefit from:

• Speed & Simplicity: One-tap checkout in-store, online, and in apps.

• Top-Tier Security: Built-in tokenization replaces card numbers with encrypted codes via a dynamic mode that changes with every transaction, ensuring sensitive information stays protected.

• Global Convenience: Accepted wherever contactless payments are available – from Beirut to Berlin.

Getting Started Is Easy

Customers simply need to:

1. Download or open the Google Wallet app on their Android device.

2. Tap “Add to Wallet” and follow the simple steps.

3. Start paying with their phone – no need to carry a physical card.

This launch is part of Credit Libanais’ broader vision to offer cutting-edge digital banking solutions that keep pace with global innovation while remaining deeply rooted in customer-centricity.

مصارف

مصر تفرض أضخم غرامة في تاريخها على بنك إماراتي

فرض البنك المركزي المصري غرامة مالية قياسية بلغت مليار جنيه (21 مليون دولار) على بنك أبو ظبي الأول مصر.

وإضافةً إلى الغرامة، التي تُعدّ الأكبر في تاريخ القطاع المصرفي المصري، قرر المركزي إقالة رئيس قطاع مخاطر الائتمان في البنك، بحسب مصدرين مطلعين تحدثا لـ “الشرق” شرط عدم الكشف عن هويتهما.

وأفاد أحد المصدرين وفقا لوكالة “بلومبرغ” أن عدة بنوك أخرى — من بينها بنك الكويت الوطني – مصر — تعرّضت أيضًا لغرامات أصغر، بلغت في حالة “الكويت الوطني” نحو 170 مليون جنيه، على خلفية مخالفات مشابهة.

وأشار إلى أن إقالات إضافية قد تطال قيادات أخرى في “أبوظبي الأول مصر” خلال الفترة المقبلة.

“بلتون القابضة” أصدرت بيانًا عبر البورصة المصرية أكدت فيه قوة ملاءتها المالية والتزامها الكامل بالقوانين، مشيرة إلى أن “حق الرد مكفول للبنوك” بشأن قرارات المركزي.

و”بنك أبوظبي الأول مصر” قال إنه “يلتزم بكافة القوانين واللوائح الصادرة عن البنك المركزي”، ويعمل على “أعلى معايير الحوكمة والرقابة”، لكنه “لا يعلق على أي معاملات تخص عملاءه”، تماشيًا مع سياسات السرية المصرفية.

كما وصف إقالة رئيس مخاطر الائتمان بأنها جزء من “استراتيجيته للنمو المستدام وتحسين الكفاءة التشغيلية”.

في مذكرة بحثية للمستثمرين، حذّرت شركة الأهلي فاروس من أن الغرامة — رغم أنها لم تُفرض على “بلتون” مباشرة — تمثّل إشارة واضحة إلى تشديد الرقابة من قبل البنك المركزي، ما قد:

- يُصعّد من صعوبة حصول “بلتون” على تمويلات جديدة على المدى القصير،

- يُقيّد خططها التوسعية (العضوية وغير العضوية) في السوق المصرية.

وتوقعت المذكرة هبوط سهم “بلتون” بنسبة لا تقل عن 10%، ودعت المستثمرين إلى “تقليص انكشافهم على السهم حتى تتضح الصورة بالكامل”.

وبالفعل، انخفض سهم “بلتون” بنسبة 4.15% عند الساعة 11:38 بتوقيت القاهرة، ليصل إلى 3 جنيهات، متصدرًا قائمة أعلى قيم التداولات في البورصة.

وتُعد “بلتون” من كبرى المؤسسات المالية في مصر، وتضم 18 شركة تعمل في الاستثمار، إدارة الأصول، الأوراق المالية، وتغطية الاكتتابات.

- بلغت محفظة قروضها 22.4 مليار جنيه حتى 30 يونيو 2025.

- جمعت الشركة 20 مليار جنيه من المساهمين عبر بورصة مصر على مرحلتين (آخرها يوليو 2023)، واجهت خلالها شكاوى من صغار المساهمين بسبب تأخر ظهور الأسهم، ما دفع الهيئة العامة للرقابة المالية للتدخل لضمان حقوقهم.

- في 2022، استحوذت مجموعة شيميرا الإماراتية على 56% من أسهم “بلتون” مقابل 385 مليون جنيه، بسعر 1.485 جنيه للسهم، بينما يتداول السهم حاليًّا عند 3.13 جنيه.

- يأتي هذا القرار في إطار حملة موسعة يشنها البنك المركزي المصري لضمان توجيه التسهيلات الائتمانية لأغراضها المصرح بها، ومواجهة أي استخدامات غير مشروعة أو مخالفة للسياسات النقدية، خاصة في ظل التحديات الاقتصادية التي تمر بها البلاد.

ويبقى السؤال الأهم: هل تمثّل هذه الخطوة بداية موجة تصحيح في سلوك المؤسسات المالية، أم أنها ستفاقم أزمة السيولة في سوق يعاني أصلاً من تقلص التمويل؟.

يعد بنك أبوظبي الأول مصر، التابع لمجموعة بنك أبوظبي الأول، ثالث أكبر البنوك الأجنبية العاملة في مصر، عقب دمج أصول بنك عوده مصر.

وتتوزع فروع البنك، البالغ عددها 72 فرعاً، في مختلف أنحاء جمهورية مصر العربية.

ويعد بنك أبوظبي الأول أكبر بنك في دولة الإمارات العربية المتحدة وأحد أكبر وأأمن المؤسسات المالية في العالم.

وتتوزع شبكة فروعه في خمس قارات، يقدم من خلالها علاقاته الدولية، وخبراته الواسعة وقوته المالية لدعم الشركات المحلية والإقليمية والدولية التي تسعى لإدارة أعمالها محلياً وعالمياً.

ويتمتع بنك أبوظبي الأول بتصنيف Aa3 وAA- وAA- من وكالات موديز، وستاندرد آند بورز، وفيتش على التوالي، ما يجعله يحظى بأقوى تصنيف مجمّع للبنوك في منطقة الشرق الأوسط وشمال أفريقيا.

وحصل بنك أبوظبي الأول على تصنيف البنك الأكبر والأكثر أماناً في دولة الإمارات العربية المتحدة ومنطقة الشرق الأوسط.

مصارف

استعدادات مصرفية في أبو ظبي لإبرام صفقات غير مسبوقة

يبحث اثنان من أكبر البنوك التجارية في أبو ظبي الدخول إلى سوق “نقل المخاطر الكبيرة”، حيث تواجه المصارف في الإمارات متطلبات رأسمالية أعلى.

يدرس اثنان من أكبر البنوك التجارية في أبو ظبي الدخول إلى سوق “نقل المخاطر الكبيرة، إذ يواجه المقرضون (المصارف) في الإمارات متطلبات رأسمالية أعلى.

ووفقا لأشخاص مطلعين، أجرى كل من “بنك أبوظبي الأول” و”بنك أبوظبي التجاري” محادثات مع مستشارين متخصصين في مثل هذه المعاملات. وأوضحت المصادر أن الاستعدادات لا تزال في مراحلها المبكرة، وأن أي صفقات محتملة ستخضع للحصول على الموافقات التنظيمية.

وتمثل عمليات نقل المخاطر الكبيرة، التي يشار إليها غالبا باسم “نقل المخاطر الاصطناعي”، وسيلة للبنوك لتحويل مخاطر التخلف عن سداد القروض.

وتتيح هذه المعاملات، التي غالبا ما تكون مصممة على شكل سندات مرتبطة بالائتمان، للبنوك تعزيز نسب ملاءتها المالية وتقليل اعتمادها على خيارات أقل جاذبية للمساهمين مثل إصدار أسهم جديدة أو خفض توزيعات الأرباح، كما تزيد من هامشها المتاح لمنح قروض جديدة أو القيام بعمليات استحواذ أو توزيعات للمساهمين.

ووفقا لـ”الرابطة الدولية لمديري محافظ الائتمان”، بلغت القروض المرتبطة بصفقات “نقل المخاطر الاصطناعي” نحو 700 مليار يورو بنهاية العام الماضي، 97% منها من مصارف أوروبية وأمريكية.

-

خاص10 months ago

خاص10 months agoالمايسترو”: طموحي أن أكون رقم واحد في الوطن العربي في عالم الأعمال

-

مجتمع11 months ago

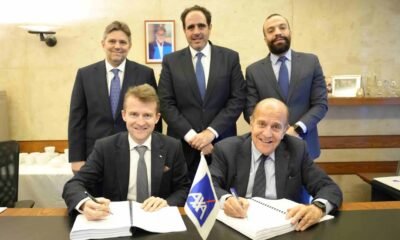

مجتمع11 months agoAXA Middle East Board of Directors’ Meeting:Joseph Nasnas appointment to the post of General Manager AXA Middle EastAXA Group reaffirms its confidence in AXA Middle East and its role in Lebanon’s economic future.

-

Uncategorized1 year ago

Uncategorized1 year ago“Wink Transfer” from Credit Libanais:Pioneering the future of Digital Transfers

-

مجتمع4 months ago

مجتمع4 months agoلمسة وفاء من جمعية “كل الفرح للاعمال الخيرية” لرئيسة جمعية “المرأة الدرزية “كاميليا حليمة بلان

-

قطاع عام1 year ago

قطاع عام1 year agoلقاء لقطاع التأمين…واستذكار ايلي نسناس

-

محليات11 months ago

محليات11 months agoكلام لافت عن “القوات”.. هذا ما قاله “قبلان”

-

أخبار عامة11 months ago

أخبار عامة11 months agoالطقس المتوقع في لبنان: تغييرات جوية مع تحسن تدريجي

-

مال1 year ago

مال1 year agoاتحاد جمعيات قدامى خريجي جامعة القدّيس يوسف في بيروت يطلق برنامج بطاقة مسبقة الدفع الخاص بالجامعة وذلك بالتعاون مع شركة فيزا