مصارف

لجنة من «حزب المصرف» لتعديل قانون النقد والتسليف

بشكل انتقائي سارع رئيس الحكومة نجيب ميقاتي إلى اختيار مسألة واحدة من مضمون التقرير الجنائي، وشكّل لجنة لدراسة تعديلات على قانون النقد والتسليف، عقدت جلستها الأولى أمس، وضمّت: الوزير السابق إبراهيم نجار، الوزير السابق شكيب قرطباوي، المحامي نصري دياب، المسؤول في بنك عودة حسن صالح، الأمين العام لهيئة التحقيق الخاصة في مصرف لبنان عبد الحفيظ منصور، والنائب السابق لحاكم مصرف لبنان غسان عياش. كما حضر الاجتماع وزيرا المال يوسف الخليل، والعدل هنري الخوري.

التدقيق في هُويات وتوجّهات غالبية أعضاء اللجنة يقود إلى فهم سبب «لهفة» ميقاتي لتعديل القانون. فالمحامي نصري دياب ليس سوى محامٍ لجمعية المصارف، وحسن صالح هو أحد المسؤولين في بنك عودة المقرّبين من رئيس مجلس النواب نبيه بري، في حين أن مكتب شكيب قرطباوي يضمّ عدداً من المصارف وهو ناشط في جمعية المصارف، والوزير إبراهيم نجار هو أحد المدافعين الشرسين عن المصارف. أما عبد الحفيظ منصور فليس سوى رجل الحريرية الذي انتقل لاحقاً إلى كنف رياض سلامة، وطيلة ولايته كأمين عام لهيئة التحقيق لم يرَ أو يسمع شيئاً.

استهلّ ميقاتي الجلسة بالقول إن اختيار الأعضاء جاء بناءً على «الكفاءة»، إنما يصدف أن معظمهم مرتبطون بعلاقة مع مصرف أو مجموعات مصرفية، وأن كل واحداً منهم يمثّل طائفة معينة. كذلك قال ميقاتي إنه لا يريد من أعضاء اللجنة الاقتراب من «الجزء الخاص بتنظيم المصارف»، والتركيز على القسم المتعلق بتنظيم مصرف لبنان وهيكليته، وإنه يريد «تعديلات من دون الانقلاب على القانون».

في الأصل، مضى على تأسيس مصرف لبنان بموجب قانون النقد والتسليف في أول آب 1963 نحو 60 عاماً. في ذلك الوقت، أُعطي المصرف استقلالية مالية وإدارية، ومُنح حاكمه صلاحيات واسعة استخدمها الحكام المتعاقبون وآخرهم سلامة الذي أحكم قبضته على سوق القطع، وتفرّد بالسياسة النقدية، وأخضع كل هيئات المصرف ومؤسّساته من هيئة التحقيق الخاصة إلى هيئة الأسواق المالية ورئاسة الهيئة المصرفية العليا، فضلاً عن التحكّم شبه المباشر بعمل لجنة الرقابة على المصارف. لذلك، تمكّن سلامة طيلة ثلاثين عاماً من إدارة هذه الهيئات كما يشاء لتكون حديقته الخلفية التي يرمي فيها كل تجاوزاته وتجاوزات المصارف مقابل حماية مصالحهما المشتركة. ولهذا السبب كان تعديل قانون النقد والتسليف أحد مطالب صندوق النقد، إذ أبلغ رئيس بعثة الصندوق ارنستو راميريز المسؤولين الذين التقاهم سابقاً بضرورة منح الهيئات استقلالية عن مصرف لبنان وخلق مجلس إدارة للمصرف يكون أعلى رتبة من الحاكم ونوابه الذين يتحولون إلى ما يشبه الهيئة التنفيذية، بينما يقوم المجلس بالإشراف على عملهم. لكنّ رئيس الحكومة نجيب ميقاتي أراد إضفاء تعديلات وفق قاموسه الخاص وبالأدوات التي يراها مناسبة لإبقاء مصلحة المصارف فوق كل اعتبار رغم كل ما ارتكبته هذه المصارف بحق المودعين، بالتعاون مع سلامة.

من يكتب القانون سيضع الصيغة التي تلائم توجّهاته

وفي هذا الصدد، يشير أحد القانونيين إلى أن من انتقاهم ميقاتي هم ضالعون في التشريع والقانون بمعزل عن الخيارات السياسية والتوجهات «لكن من يكتب القانون سيضع الصيغة التي تلائم توجهاته. وإذا أردنا الحديث بشكل منطقي، يفترض أن تُدار اللجنة بآلية تشاركية، أي أن تضمّ أفراداً ذوي مقاربات متناقضة حول دور مصرف لبنان والحوكمة فيه. عندها يمكن الحصول على تنوع في الآراء لتعديل قانون النقد والتسليف الذي كان محورياً في إدخال لبنان في الأزمة». ويلفت قانوني آخر، إلى أن ميقاتي قرّر تعديل القانون وكأنّه المشكلة في ما جرى من تجاوزات ومخالفات «من دون أي مراجعة للخسائر وتوزيعها، ومن دون أن يلتفت إلى تخاذل أعضاء المجلس المركزي ومفوّض الحكومة ووزراء المال المتعاقبين». ويسأل: «لماذا قرّر اختزال أمر جوهري بأشخاص ذوي توجّه مصرفي واضح، وهو ما يجعلنا واثقين من أن أيّ تعديل سيكون منحازاً إلى مصلحة المصارف».

التاريخ يعيد نفسه: دولة المصارف

ستون عاماً مضت على إقرار قانون النقد والتسليف من دون أن يتبدّل أي شيء في السياسة المتحكّمة بالتشريع، وكأنّ التاريخ يعيد نفسه وكأنّ نفوذ المصارف لا يزال على حاله، ومصالحها تتحكم بكل القوانين وتعديلاتها. ففي أواخر عام 1962 دعا مجلسُ النقد والتسليف، جمعيّةَ مصارف لبنان إلى التعقيب على مشروع قانون النقد والتسليف. بحسب الباحث هشام صفي الدين، فقد عارضت الجمعية ممثّلة برئيسها بيار إدّه، تنظيم أي جهة حكوميّة لمهنة العمل المصرفيّ، بما فيها المصرف المركزيّ، وعبّرت عن ذلك في رسائل إلى رئيس الحكومة الراحل رشيد كرامي. ويضيف صفي الدين: «قالوا إن المصرف المركزي، يجب ألا يكون مصرف المصارف، بل مصرفاً لإصدار العملة فقط. ونجحت الجمعية في إلغاء بنود تنص على التصنيف الإلزامي للمصارف بناءً على سياساتها الائتمانية، وحقّقت انتصاراً لناحية فرض مسألة عدم إعطاء أي بيانات للمصرف المركزي تؤدّي إلى خرق السرية المصرفية». واتُّفق على ترتيب يسمح للمصارف أن تخلق حسابات للزبائن بأرقام، ومُنِع مفتّشو المصرف المركزيّ من الحصول على معلومات المصارف إلا من خلال مديريها، وعبر استمارات موحّدة. كذلك مُنع المفتشون من حق طلب أسماء الزبائن في ميزان حساباتهم، إلا إذا كان الميزان هو ميزان تسليف. وكان يجب أيضاً على موظّفي المصرف المركزيّ أن يُقسِموا على السريّة، في ما يخص المعلومات عن الداتا المجمّعة للمؤسسات المصرفيّة، لا لزبائنها فقط. وشُدِّدَت عقوبات الموظفين الذين ينتهكون السريّة المصرفيّة، عمّا كانت في قانون السريّة المصرفيّة عام 1956».

مصارف

Credit Libanais enables Google Pay on all its MasterCardand Visa cards issued through its platform, thus empowering secure, seamless and contactless payments on Andriod and Wear OS devices.

Credit Libanais is proud to announce the official launch ofGoogle Pay, the globally trusted mobile payment solution, now available to all its cardholders, whether carrying a MasterCard or a Visa card, customers can now enjoy the convenience of secure, contactless payments using their Android smartphones and Wear OS devices – anytime, anywhere.

Through the Google Wallet App, Credit Libanais customers can easily add their cards and start transacting immediately in-store, online, or within mobile applications, both locally and internationally. Google pay brings a frictionless user experience paired with powerful security layers, including tokenization encryption, and biometric authentication, ensuring each payment is fast, safe and private. .

“At Credit Libanais, digital transformation is more than a goal – it’s a commitment to deliver real value to our customers, anytime, anywhere. With Google Pay, we are not simply enabling a payment feature; we are building a digital bridge that connects every customer to the future of finance, regardless of card type or location. This step reflects our mission to empower lives through accessible technology, convenient services, and secure banking environment tailored for today’s evolving needs,” said Mrs. Randa Bdeir, Deputy General Manager and Head of Electronic Payment Solutions and Cards Technology at Credit Libanais. “By integrating Google Pay across both MasterCard and Visa portfolios, Credit Libanais offers customers true freedom of choice and seamless flexibility making digital payments more accessible and paying through their Android phones offering users a seamless experience at millions of merchants worldwide or online. The availability of Google Pay for both MasterCard and Visa cards confirms our promise to bring global technology closer to our local users – securely and instantly.”

Mrs. Bdeir added: “Bringing Google Pay to our MasterCard and Visa portfolio is a step toward a truly mobile-first future reinforcing our commitment to advancing the future of payment in Lebanon and the region.

Why Google Pay? Why Now?

Lebanon is on the hub of a digital payment revolution since it has now 5.3 million users representing 91.6% penetration , with smartphone adoption reaching over 80% and growing demand for frictionless solutions and cashless options, Credit Libanais is meeting consumers where they are: on their phones, in the moment, and ready to tap.

With Google Pay, users benefit from:

• Speed & Simplicity: One-tap checkout in-store, online, and in apps.

• Top-Tier Security: Built-in tokenization replaces card numbers with encrypted codes via a dynamic mode that changes with every transaction, ensuring sensitive information stays protected.

• Global Convenience: Accepted wherever contactless payments are available – from Beirut to Berlin.

Getting Started Is Easy

Customers simply need to:

1. Download or open the Google Wallet app on their Android device.

2. Tap “Add to Wallet” and follow the simple steps.

3. Start paying with their phone – no need to carry a physical card.

This launch is part of Credit Libanais’ broader vision to offer cutting-edge digital banking solutions that keep pace with global innovation while remaining deeply rooted in customer-centricity.

مصارف

مصر تفرض أضخم غرامة في تاريخها على بنك إماراتي

فرض البنك المركزي المصري غرامة مالية قياسية بلغت مليار جنيه (21 مليون دولار) على بنك أبو ظبي الأول مصر.

وإضافةً إلى الغرامة، التي تُعدّ الأكبر في تاريخ القطاع المصرفي المصري، قرر المركزي إقالة رئيس قطاع مخاطر الائتمان في البنك، بحسب مصدرين مطلعين تحدثا لـ “الشرق” شرط عدم الكشف عن هويتهما.

وأفاد أحد المصدرين وفقا لوكالة “بلومبرغ” أن عدة بنوك أخرى — من بينها بنك الكويت الوطني – مصر — تعرّضت أيضًا لغرامات أصغر، بلغت في حالة “الكويت الوطني” نحو 170 مليون جنيه، على خلفية مخالفات مشابهة.

وأشار إلى أن إقالات إضافية قد تطال قيادات أخرى في “أبوظبي الأول مصر” خلال الفترة المقبلة.

“بلتون القابضة” أصدرت بيانًا عبر البورصة المصرية أكدت فيه قوة ملاءتها المالية والتزامها الكامل بالقوانين، مشيرة إلى أن “حق الرد مكفول للبنوك” بشأن قرارات المركزي.

و”بنك أبوظبي الأول مصر” قال إنه “يلتزم بكافة القوانين واللوائح الصادرة عن البنك المركزي”، ويعمل على “أعلى معايير الحوكمة والرقابة”، لكنه “لا يعلق على أي معاملات تخص عملاءه”، تماشيًا مع سياسات السرية المصرفية.

كما وصف إقالة رئيس مخاطر الائتمان بأنها جزء من “استراتيجيته للنمو المستدام وتحسين الكفاءة التشغيلية”.

في مذكرة بحثية للمستثمرين، حذّرت شركة الأهلي فاروس من أن الغرامة — رغم أنها لم تُفرض على “بلتون” مباشرة — تمثّل إشارة واضحة إلى تشديد الرقابة من قبل البنك المركزي، ما قد:

- يُصعّد من صعوبة حصول “بلتون” على تمويلات جديدة على المدى القصير،

- يُقيّد خططها التوسعية (العضوية وغير العضوية) في السوق المصرية.

وتوقعت المذكرة هبوط سهم “بلتون” بنسبة لا تقل عن 10%، ودعت المستثمرين إلى “تقليص انكشافهم على السهم حتى تتضح الصورة بالكامل”.

وبالفعل، انخفض سهم “بلتون” بنسبة 4.15% عند الساعة 11:38 بتوقيت القاهرة، ليصل إلى 3 جنيهات، متصدرًا قائمة أعلى قيم التداولات في البورصة.

وتُعد “بلتون” من كبرى المؤسسات المالية في مصر، وتضم 18 شركة تعمل في الاستثمار، إدارة الأصول، الأوراق المالية، وتغطية الاكتتابات.

- بلغت محفظة قروضها 22.4 مليار جنيه حتى 30 يونيو 2025.

- جمعت الشركة 20 مليار جنيه من المساهمين عبر بورصة مصر على مرحلتين (آخرها يوليو 2023)، واجهت خلالها شكاوى من صغار المساهمين بسبب تأخر ظهور الأسهم، ما دفع الهيئة العامة للرقابة المالية للتدخل لضمان حقوقهم.

- في 2022، استحوذت مجموعة شيميرا الإماراتية على 56% من أسهم “بلتون” مقابل 385 مليون جنيه، بسعر 1.485 جنيه للسهم، بينما يتداول السهم حاليًّا عند 3.13 جنيه.

- يأتي هذا القرار في إطار حملة موسعة يشنها البنك المركزي المصري لضمان توجيه التسهيلات الائتمانية لأغراضها المصرح بها، ومواجهة أي استخدامات غير مشروعة أو مخالفة للسياسات النقدية، خاصة في ظل التحديات الاقتصادية التي تمر بها البلاد.

ويبقى السؤال الأهم: هل تمثّل هذه الخطوة بداية موجة تصحيح في سلوك المؤسسات المالية، أم أنها ستفاقم أزمة السيولة في سوق يعاني أصلاً من تقلص التمويل؟.

يعد بنك أبوظبي الأول مصر، التابع لمجموعة بنك أبوظبي الأول، ثالث أكبر البنوك الأجنبية العاملة في مصر، عقب دمج أصول بنك عوده مصر.

وتتوزع فروع البنك، البالغ عددها 72 فرعاً، في مختلف أنحاء جمهورية مصر العربية.

ويعد بنك أبوظبي الأول أكبر بنك في دولة الإمارات العربية المتحدة وأحد أكبر وأأمن المؤسسات المالية في العالم.

وتتوزع شبكة فروعه في خمس قارات، يقدم من خلالها علاقاته الدولية، وخبراته الواسعة وقوته المالية لدعم الشركات المحلية والإقليمية والدولية التي تسعى لإدارة أعمالها محلياً وعالمياً.

ويتمتع بنك أبوظبي الأول بتصنيف Aa3 وAA- وAA- من وكالات موديز، وستاندرد آند بورز، وفيتش على التوالي، ما يجعله يحظى بأقوى تصنيف مجمّع للبنوك في منطقة الشرق الأوسط وشمال أفريقيا.

وحصل بنك أبوظبي الأول على تصنيف البنك الأكبر والأكثر أماناً في دولة الإمارات العربية المتحدة ومنطقة الشرق الأوسط.

مصارف

استعدادات مصرفية في أبو ظبي لإبرام صفقات غير مسبوقة

يبحث اثنان من أكبر البنوك التجارية في أبو ظبي الدخول إلى سوق “نقل المخاطر الكبيرة”، حيث تواجه المصارف في الإمارات متطلبات رأسمالية أعلى.

يدرس اثنان من أكبر البنوك التجارية في أبو ظبي الدخول إلى سوق “نقل المخاطر الكبيرة، إذ يواجه المقرضون (المصارف) في الإمارات متطلبات رأسمالية أعلى.

ووفقا لأشخاص مطلعين، أجرى كل من “بنك أبوظبي الأول” و”بنك أبوظبي التجاري” محادثات مع مستشارين متخصصين في مثل هذه المعاملات. وأوضحت المصادر أن الاستعدادات لا تزال في مراحلها المبكرة، وأن أي صفقات محتملة ستخضع للحصول على الموافقات التنظيمية.

وتمثل عمليات نقل المخاطر الكبيرة، التي يشار إليها غالبا باسم “نقل المخاطر الاصطناعي”، وسيلة للبنوك لتحويل مخاطر التخلف عن سداد القروض.

وتتيح هذه المعاملات، التي غالبا ما تكون مصممة على شكل سندات مرتبطة بالائتمان، للبنوك تعزيز نسب ملاءتها المالية وتقليل اعتمادها على خيارات أقل جاذبية للمساهمين مثل إصدار أسهم جديدة أو خفض توزيعات الأرباح، كما تزيد من هامشها المتاح لمنح قروض جديدة أو القيام بعمليات استحواذ أو توزيعات للمساهمين.

ووفقا لـ”الرابطة الدولية لمديري محافظ الائتمان”، بلغت القروض المرتبطة بصفقات “نقل المخاطر الاصطناعي” نحو 700 مليار يورو بنهاية العام الماضي، 97% منها من مصارف أوروبية وأمريكية.

-

خاص10 months ago

خاص10 months agoالمايسترو”: طموحي أن أكون رقم واحد في الوطن العربي في عالم الأعمال

-

مجتمع11 months ago

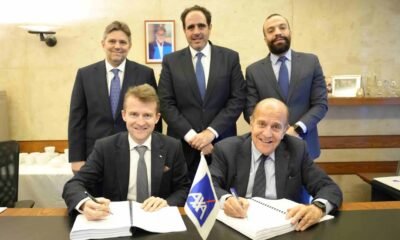

مجتمع11 months agoAXA Middle East Board of Directors’ Meeting:Joseph Nasnas appointment to the post of General Manager AXA Middle EastAXA Group reaffirms its confidence in AXA Middle East and its role in Lebanon’s economic future.

-

Uncategorized1 year ago

Uncategorized1 year ago“Wink Transfer” from Credit Libanais:Pioneering the future of Digital Transfers

-

مجتمع4 months ago

مجتمع4 months agoلمسة وفاء من جمعية “كل الفرح للاعمال الخيرية” لرئيسة جمعية “المرأة الدرزية “كاميليا حليمة بلان

-

قطاع عام1 year ago

قطاع عام1 year agoلقاء لقطاع التأمين…واستذكار ايلي نسناس

-

محليات11 months ago

محليات11 months agoكلام لافت عن “القوات”.. هذا ما قاله “قبلان”

-

أخبار عامة11 months ago

أخبار عامة11 months agoالطقس المتوقع في لبنان: تغييرات جوية مع تحسن تدريجي

-

مال1 year ago

مال1 year agoاتحاد جمعيات قدامى خريجي جامعة القدّيس يوسف في بيروت يطلق برنامج بطاقة مسبقة الدفع الخاص بالجامعة وذلك بالتعاون مع شركة فيزا